Sådan spotter du de værste kviklån

Få styr på to nøgletal og det med småt, inden du skriver under på et kviklån. Jo nemmere lånet er at få, jo dyrere bliver det i sidste ende.

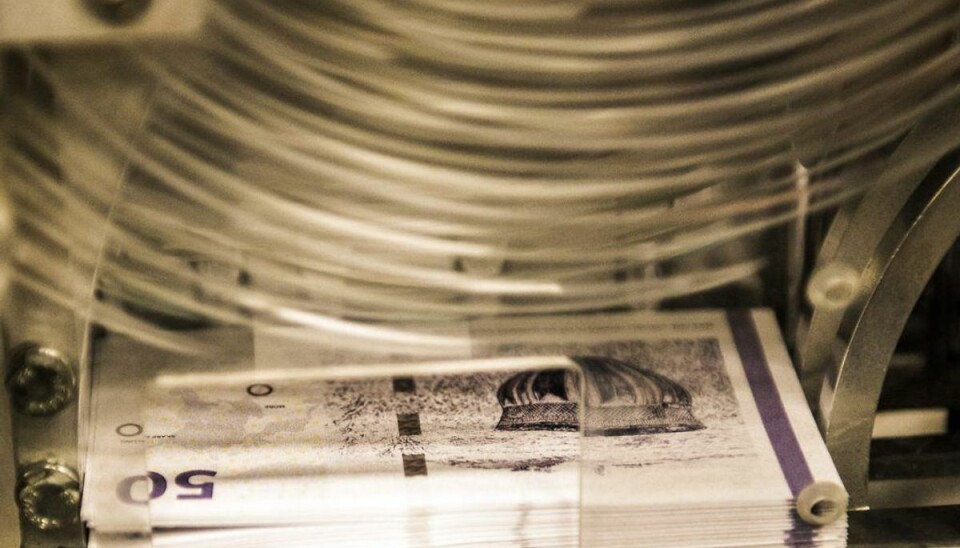

Hurtige penge til en ny fladskærm eller lidt ekstra lommepenge til rejsen.

Det er gyldne tider for kviklånsselskaber, som sidste år oplevede en vækst på over 58 procent i bruttofortjenesten i Danmark. Det viser en gennemgang af regnskaberne for 13 lånesider, som Børsen har lavet.

I galleriet ovenfor kan du læse om dine rettigheder, hvis du fortryder dit kviklån – og det gør 40 procent af alle, der er optaget et kviklån.

Kviklån er dyre

Har du brug for en økonomisk indsprøjtning, skal du være klar over, at alle kviklån er en dyr affære. Men der lån, der er værre end andre.

– Jo lettere det er at få et lån, jo mere skal man være på vagt, siger Morten Bruun Pedersen, der er seniorøkonom hos Forbrugerrådet Tænk.

Reklamerer kviklånsselskabet med, at du kan få et lån på få minutter, kan du roligt regne med, at det kommer til at koste dig dyrt.

Få overblikket

Så sørg for at danne dig et overblik over, hvad det egentlig kommer til at koste dig, inden du skriver under.

– Her skal man både se på, hvor meget man skal betale tilbage i alt, og hvad man skal betale i ÅOP, siger Morten Bruun Pedersen.

ÅOP står for årlige omkostninger i procent og dækker over de samlede udgifter ved at have lånet i et år – herunder oprettelse, renter og løbende omkostninger. Jo lavere ÅOP, jo billigere et lån.

Både ÅOP og det beløb, du rent faktisk skal betale tilbage for dit lån, skal stå på låneudbyderens hjemmeside.

Strafrenter

Du bør også dykke ned i de øvrige vilkår for lånet.

– En ting er renterne, noget andet er, hvad der sker, hvis man misligholder lånet, siger Morten Holm Steinvig, der er specialkonsulent i finansielt forbrug hos Penge- og Pensionspanelet.

Hos nogle virksomheder løber der eksempelvis strafrenter på.

– Det skal også stå på hjemmesiden. Men det er det, der står med småt, så man skal måske lede efter det, siger han.

Få hjælp af banken

Både Morten Bruun Pedersen og Morten Holm Steinvig anbefaler, at du først og fremmest hører din bank om muligheden for et forbrugslån, hvis du mangler penge.

– Banken tjener jo også penge på at udlåne penge, men her kan man få en billigere rente, siger Morten Holm Steinvig.

Artiklen fortsætter efter videoen.

Det kræver dog typisk, at du som udgangspunkt har været en god kunde i banken og har overholdt dine aftaler.

Ikke en løsning

Er det ikke muligt at låne i banken, bør du overveje, om det virkelig er nødvendigt for dig at få fat i de hurtige penge.

– På det teoretiske plan kan kviklån være en løsning, men i praksis er det sjældent tilfældet, siger Morten Bruun Pedersen.

For har du ikke 4000 kroner til et nyt tv nu, er chancen ikke særlig stor for, at du har dem – plus renterne for lånet – om tre måneder, som er tidsbegrænsningen for mange kviklån.

– Det ender ofte med, at man bliver nødt til at tage endnu et kviklån for at betale det første, fordi renterne er så høje, siger seniorøkonomen.